8.1 Financiële strategie

In 2018 herijkten we onze financiële strategie (toen genaamd: financieel beleid). Door alle ontwikkelingen bleek het in 2018 opgestelde beleid achterhaald. Denk aan de toenemende kostenstijgingen in de bouwsector, onze eigen verbeterde inzichten in ons bestaande vastgoed en de bijbehorende duurzaamheidsuitdagingen. Daarom zagen we ons genoodzaakt een verbeterslag in onze financiële strategie door te voeren. Dit ondanks het feit dat we wisten dat de toezichthouders nog bezig waren met de verdere doorontwikkeling van de financiële ratio's.

8.1.1 Positionering

In 2017 stelden we onze strategische koers 2018-2021 vast. We werken aan onze missie: een thuis voor onze huurders, nu en in de toekomst, waarbij we drie pijlers hanteren. Uitgangspunten uit deze pijlers die bepalend zijn voor onze financiële strategie zijn:

- We maken duurzame keuzes in ons vastgoed, in onze bedrijfsvoering en stimuleren duurzaam woon- en werkgedrag.

- We zijn daarom financieel solide,[…], en houden in onze processen en beleid rekening met de effecten op lange termijn.

- We werken altijd doelgericht en kostenbewust.

Deze uitgangspunten geven richting aan de financiële strategie.

Afgeleid van de strategische koers kunnen we onze financiële strategie als volgt omschrijven:

Onze financiële strategie heeft als doel Actium financieel solide en duurzaam te laten zijn en blijven, ook voor de lange termijn.

Onze financiële strategie moet de lange termijn financiële continuïteit van Actium waarborgen. Wij sluiten daarvoor aan bij de eisen die vanuit extern toezicht worden gesteld. Door rekening te houden met mogelijke risico’s die we lopen en onze risicobereidheid stellen we onze eigen interne financiële ratio’s vast. De interne ratio’s lichten we in deze strategie verder toe.

De financiële strategie stelt eisen aan de financiële ratio’s, ongeacht de keuzes voor de vastgoedportefeuille en de bedrijfsvoering. De verbinding met deze bedrijfsactiviteiten is vastgelegd in het financiële beleid. Daarbij blijft de financiële strategie boven alles randvoorwaardelijk.

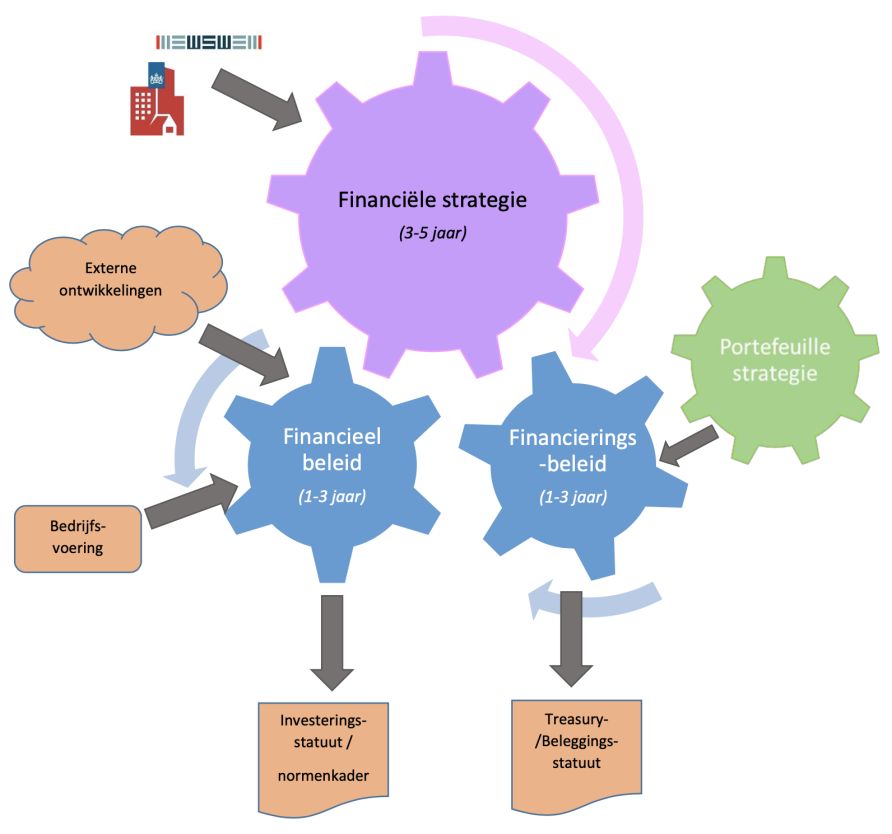

Samenhang

De verbindingen tussen de diverse strategie- en beleidsvormen vertaalden we in onderstaand overzicht:

8.1.2 Risicobereidheid

We kiezen ervoor om een risicomijdende corporatie te zijn. Dat is zichtbaar in onze huidige gezonde financiële positie. Wij proberen risico’s zoveel mogelijk te beperken, mits de (kosten van de) beheersmaatregelen in een gezonde relatie staan tot de hoogte van de mogelijke risico’s. Deze lage risicobereidheid vertaalt zich onder meer in het aanhouden van een hogere financiële buffer dan voorgeschreven door externe toezichthouders. En een voorkeur voor een zekere bedrijfsvoering boven eventuele resultaatmaximalisatie. Dit leidde onder meer tot aanpassing van het fiscaal beleid, waarbij zekerheid in uitgaven overheerst.

We werken in een wereld waarin veel verandert als het gaat om toezicht en wet- en regelgeving. Ook spelen er maatschappelijke ontwikkelingen die direct of indirect onze strategie en ons beleid beïnvloeden. Dat brengt risico’s met zich mee. In een bijlage bij het financieel beleid laten we zien wat de voor ons vastgestelde mogelijke risico’s zijn. De risico’s zijn beoordeeld op mogelijke impact en de kans dat het risico zich voordoet. Deze kwantificering gebruikten we vervolgens voor het bepalen van onze interne normen voor de twee financiële kengetallen ICR en solvabiliteit.

8.1.3 Kaders financiële strategie

Het hoofddoel van onze financiële strategie is het waarborgen van de financiële continuïteit binnen de vastgestelde kader vanuit wet- en regelgeving. Die continuïteit waarborgen we door sturing op onze financiële ratio’s. Deze zijn vastgesteld vanuit de volgende subdoelen:

- We zetten de kasstromen maximaal in voor de realisatie van onze volkshuisvestelijke opgaven.

- We dragen zorg voor voldoende solvabiliteit om de financiële continuïteit te kunnen waarborgen om daarmee ook financierbaar te blijven.

- Het resultaat op onze primaire bedrijfsvoering is positief. We zijn financieel in control door het stellen van en sturen op normen voor een aantal beïnvloedbare uitgaven, gericht op een passende prijs-prestatieverhouding.

- We streven naar vermogensontwikkeling door te sturen op de financiering in relatie tot de waardecreatie.

- We streven naar waardeontwikkeling door het stellen van rendementseisen aan investeringen.

Het scheppen van kaders vanuit de financiële strategie heeft als doel om richting te geven aan beleid en (meerjaren-) plannen. En is kaderstellend als het gaat om het bepalen van de maximale inzet voor het bereiken van onze doelen. Dit is alleen mogelijk wanneer we de financiële continuïteit kunnen waarborgen.

Sturing

Bij het maken van van keuzes voor de optimale inzet van onze kasstromen hanteren we de volgende kaders:

Ad 1) Maximaal inzetten van de kasstromen

We streven naar het maximaal inzetten van onze kasstromen voor de volkshuisvestelijke opgave. Deze opgave bepalen we vanuit de portefeuillestrategie. Met behulp van het strategisch beleidsinstrument (SBI) beoordelen we de haalbaarheid van de gewenste transformatie in onze vastgoedportefeuille. Bij eventuele ruimte in de kasstromen zoeken we naar realistische invulling van die ruimte. Uitgangspunt is om onze kasstromen zo veel mogelijk in te zetten voor onze volkshuisvestelijke taak. De invulling kunnen we vanuit verschillende beleidsgebieden invullen.

Bij het maken van de keuzes voor de optimale inzet van de kasstromen hanteren we de ICR (Interest Coverage Ratio, ook wel rentedekkingsgraad) als kader.

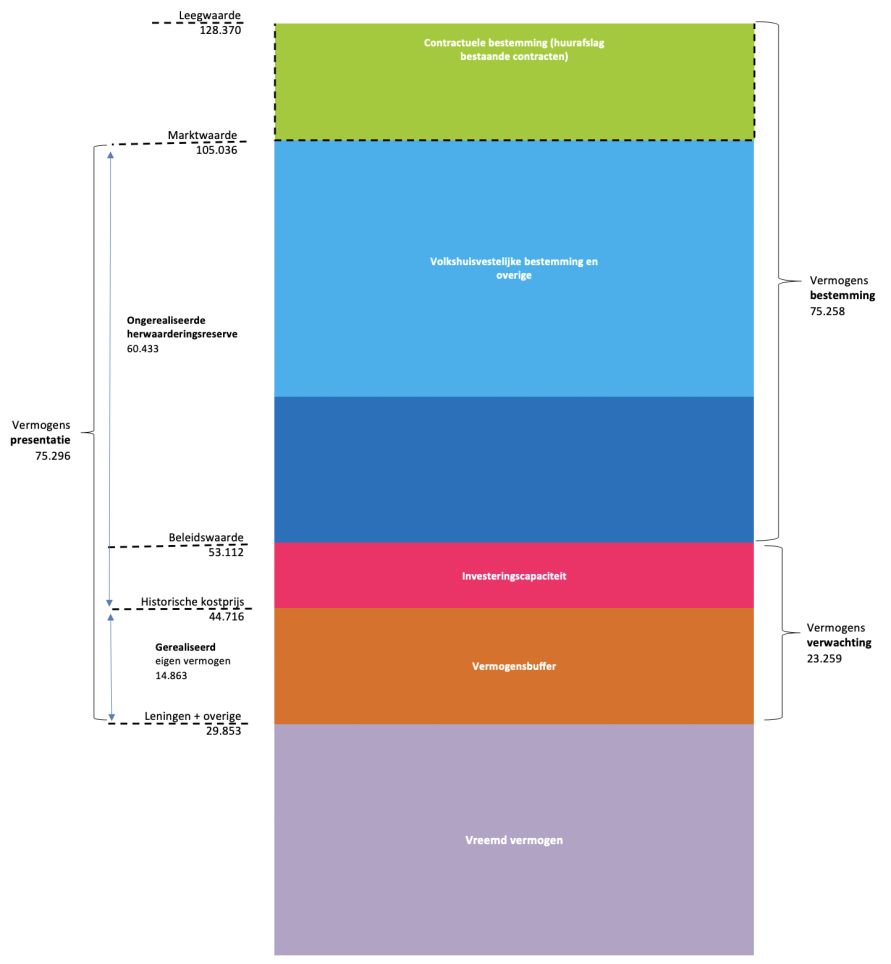

Ad 2) Financiële continuïteit

Investeren en financiering, maar ook het eigen vermogen en de ontwikkeling daarvan hangen nauw met elkaar samen. Dat heeft te maken met de functies die het eigen vermogen vervult. Eigen vermogen vervult naast de bufferfunctie een financieringsfunctie. De eerste functie spreekt voor zich; indien risico’s optreden die nog niet waren ingecalculeerd, kan het eigen vermogen worden aangesproken. Van de tweede functie maken we gebruik bij investeringen in sociaal onroerend goed (DAEB-investeringen).

Het eigen vermogen heeft ook een vangnetfunctie. Als de beleidswaarde van een investering toch niet geheel dekkend is voor de investeringskosten, kunnen we op beheerste wijze additioneel gebruik maken van ons eigen vermogen.

Het is daarom belangrijk goed inzicht te hebben in onze vermogenspositie en de ontwikkeling daarvan. Tevens is het nodig om voor de buffer- en financieringsfunctie een minimum niveau te hanteren; slechts voor zover het eigen vermogen zich dan boven die grens begeeft, kan sprake zijn van een vangnet, zoals hiervoor beschreven.

Wij bewaken de financiële continuïteit door te sturen op de solvabiliteit. De solvabiliteit geeft de verhouding weer van het eigen vermogen ten opzichte van het totale vermogen. Waardesturing in relatie tot financierbaarheid is nog steeds in ontwikkeling. Net als het beoordelingskader van de externe toezichthouders, waaronder de waarderingsgrondslag van het bezit. Dit, en het aanhouden van een extra buffer om eventuele risico’s op te kunnen vangen, is voor ons reden om een hogere buffer aan te houden voor het eigen vermogen dan de minimale WSW-eisen.

Een andere norm die de (ontwikkeling van de) financiële continuïteit weergeeft, is de Loan te Value. Met name voor de financierbaarheid hanteren we de begrenzing van de Loan to Value. Deze ratio geeft de verhouding van het vreemd vermogen weer ten opzichte van de vastgoedbeleggingen in exploitatie gewaardeerd op beleidswaarde. Ook hiervoor hanteren we onze eigen norm, die is afgeleid van de interne norm die we gebruikent voor de solvabiliteit. Zie het normenkader.

Ad 3) Positief resultaat primaire bedrijfsvoering

Het positieve resultaat op de primaire bedrijfsvoering wordt in eerste instantie weergegeven door de operationele kasstromen. Aanvullend stellen we normen voor de hoogte van de netto-bedrijfslasten en eventueel de onderhoudslasten. Deze leggen we vast in het ondernemingsplan en worden ook jaarlijks in de (meerjaren-) begroting weergegeven. Eventueel herijken we de normen. Dit wordt jaarlijks opnieuw beoordeeld en bij herijking vastgelegd in de kaderbrief. De kaderbrief is de start van de planning & controlcyclus en geeft richting aan het opstellen van het jaarplan voor het aankomende jaar. De (eventueel bijgestelde) normen zijn kaderstellend bij het opstellen van het jaarplan en de (meerjaren-)begroting.

Ad 4) Vermogensontwikkeling (dekkingsratio)

We willen voorkomen dat we te veel vreemd vermogen aantrekken en daarmee onze financiële continuïteit in gevaar brengen. Daarom stellen we een grens aan de hoogte van het vreemd vermogen in relatie tot de marktwaarde in verhuurde staat van het bezit. Dit is het financieringsplafond. Deze bedroeg in het verleden onder borging van het WSW maximaal 50% van de WOZ-waarde. Dit is omgerekend naar marktwaarde in verhuurde staat (de nieuwe normstelling vanuit het nieuwe gezamenlijke beoordelingskader Aw en WSW) circa 75% van de marktwaarde in verhuurde staat van het borgbare bezit (enkel DAEB-bezit). Gezien de afhankelijkheid van de markt voor de marktwaardebepaling hanteren wij hiervoor een lager financieringsplafond. Hiermee is er voldoende buffer om op tijd bij te sturen bij een (forse) waardedaling van de marktwaarden.

Ad 5) Rendementseisen investeringen

We streven naar het maximaal inzetten van onze middelen voor de volkshuisvestelijke opgave. Deze opgave bepalen we vanuit de portefeuillestrategie. Investeringsbeslissingen plaatsen we voornamelijk in het licht van de volkshuisvestelijke belangen. Die eisen een zekere portefeuillestrategie.

Vanuit de investeringszijde geldt het volkshuisvestelijke beleid. De begrenzing van de mogelijkheden wordt in eerste instantie bepaald door deze financiële strategie. De bewaking van het rendement van de bestaande portefeuille is uitgewerkt in het financieel beleid. Deze bepaalt voor een deel de gewenste eisen die we stellen aan de mutaties in de portefeuille. Per saldo moeten immers zowel de huidige als de toekomstige portefeuille de financiële continuïteit waarborgen.

We maken bij investeringsbesluiten gebruik van een financiële haalbaarheidstoets op basis van het gewenste direct rendement. Waarbij de minimale eisen worden bepaald middels de WACC-methodiek. Zowel de methodiek als nadere toelichting op het rendement zijn vastgelegd in het financieel beleid. In het investeringsstatuut is de uitwerking van het afwegingskader bij investeringsbesluiten opgenomen.

8.1.4 Normen financiële ratio's

In onderstaand overzicht staan de normen die wij hanteren voor de financiële ratio's. De normen van de externe toezichthouders (Aw en WSW) staan ook in het overzicht. Onze interne normen actualiseren we jaarlijks en leggen we vast in een apart hoofdstuk van het jaarplan en de meerjarenbegroting. De interne normen zijn minimaal gelijk aan de externe normen. Waar de interne normen afwijken van de externe normen, is dit in het financieel beleid onderbouwd.

Overzicht financiële ratio's

| Definitie | Norm extern* (DAEB) | Norm intern (DAEB) | Norm extern* (niet-DAEB) | Norm intern (niet-DAEB) |

|---|---|---|---|---|

| Interest Coverage Ratio (ICR) | min. 1,4 | min. 1,6 | min. 1,8 | min. 1,8 |

| Loan to Value | max. 75% | max. 69% | max. 75% | max. 69% |

| Maximaal percentage van de nominale schuld ten opzichte van de beleidswaarde van het bezit | ||||

| Solvabiliteit | min. 20% | min. 26% | min. 40% | min. 40% |

| Minimaal percentage van het eigen vermogen in relatie tot het balanstotaal op basis van de beleidswaarde | ||||

| Dekkingsratio | max. 70% | max. 64% | max. 70% | max. 64% |

| Maximaal percentage van de nominale schuld ten opzichte van de marktwaarde in verhuurde staat van het bezit |

De externe normen hebben betrekking op de voorlopige normen van de Aw en het WSW als onderdeel van het Verticaal toezichtsmodel van de Aw en WSW.